PAUL Merriman - The ultimate buy and hold strategy

The ultimate buy and hold strategy

UB&H - Paul Merriman (폴 메리맨)

가장 게으른 자산 분배 전략 (연1회 리밸런싱)

Who is paul Merriman?

: 1983년 시애틀에 설립한 자산 관리 회사에서 2012년 은퇴한 Paul A. Merriman

: 금융 교육에 대한 열정으로 그는 이 501(c)(3) 금융 교육 재단을 설립했습니다.

: 그 이후로 Paul과 그의 소규모 가정 기반 팀은 수백 개의 주간 팟캐스트, MarketWatch 기사 및

비디오와 함께 책, 전문가의 기사 및 고유한 연구를 통해 지식, 투자 전략 및 권장 사항을 입증하고 설명합니다.

: 우리 작업의 대부분은 Do-It-Yourself 투자자를 대상으로 권장

Ultimate buy and hold strategy (UBH 50-50) : 미국 주식 50%: 미국외 주식 50% 전략

Ultimate buy and hold strategy (UBH 70-30) 미국 주식 70%: 미국외 주식 :30% 전략

Asset Class Abbreviations

1) US LCB = S&P 500 : US Large Cap Blend : S&P 500

2) US LCV (US Large Cap Value) : DFA US Large Cap Value Portfolio Class I (DFLVX) :

3) US SCB (US Small Cap Blend) : DFA US Small Cap Portfolio Class I (DFSTX)

4) US SCV (US Small Cap Value) : DFA US Small Cap Value Portfolio Class I (DFSVX)

5) REIT ( US Real Estate Investment Trusts) :DFA Real Estate Securities Portfolio Class I (DFREX)

6) Intl LCB (International Large Cap Blend) : DFA Large Cap International Portfolio Class I (DFALX)

7) Intl LCB(International Large Cap Value ): DFA International Value Portfolio Class I (DFIVX)

8) Intl SCB (International Small Cap Blend) : DFA International Small Company Portfolio Class I (DFISX)

9) Intl SCV (International Small Cap Value) : DFA International Small Cap Value Portfolio Class I (DISVX)

10) Em Mrkt (Emerging Markets) : DFA Emerging Markets Portfolio Class I (DFEMX)

11) Em Mrkt SC (Emerging Market Small Cap) : DFA Emerging Markets Small Cap Portfolio Class I (DEMSX)

12) Em Mrkt V (Emerging Market Value) : DFA Emerging Markets Value Portfolio Class I (DFEVX)

Best-in-Class ETF Recommendations

그럼 어떻게 리밸런싱을 해야 될까?

월별로 할까, 분기별로 할까 1년에 할번할까 고민스럽다.

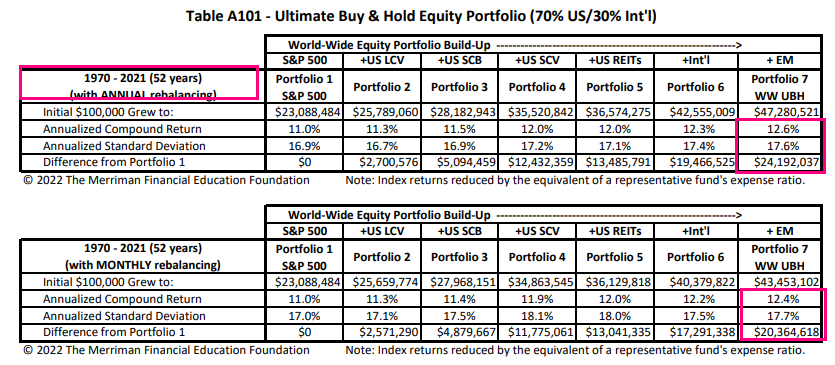

여기에서 리밸런싱에 대한 연1회와 월1회에 대한 비교 자료를 참고 하자.

UB&H = 50:50 (1970 ~ 2021년까지 DATA)

1) 연1회 리밸런싱한결과 : 12.6% ($24,192,037)

2) 매월 리밸런싱한 결과 : 12.4% ($20,364,617)

연1회 리밸런싱이 더 좋은 결가 를 보였다.

UB&H = 70:30

1) 연1회 리밸런싱한결과 : 12.6%

2) 매월 리밸런싱한 결과 : 17.4%

연1회 리밸런싱이 더 좋은 결가 를 보였다.

※ International + Emerging market 을 이용한 다양한 투자 전략

여기 포트폴리오에서도 소형주식에 대한 대단한 상승률을 볼수 있다.

소형주의 상승은 실로 대단한 성과를 보인다. 그렇지만 등락폭이 너무커서 심리적으로 견디기가 힘들어지는 상황이다.

이것을 감안해야 된다.

그래서 자산 분배를 미국& 인터내셔널& 채권으로 나누어 투자를 권고하고 있고

International 부분과 Emerging Marke 부분에 대한 자산 분배를 자세하게 말하고 있다.

결론적으로 가장 안정적이면서 가장 높은 수익률을 바라기 위해서는 UB&H 전략으로 가장 안전한 하게 투자를 진행 할수 있고

아래에서와 같이 채권 이머징 마켓 소형 주를 같이 하는 방법 등 다양한 전략을 소개하고 있다.

위 전략의 수익를에 대해서는 아래 주소를 참조하면 자세한 자류를 얻을 수 있다.

https://datastudio.google.com/u/0/reporting/042e4cc5-5269-4133-835a-3e9eba870939/page/99wxC

Portfolio-Configurator

Google Data Studio turns your data into informative dashboards and reports that are easy to read, easy to share, and fully customizable.

datastudio.google.com

최근 2022년 포트 폴리오 소개 글에서

- S&P 500은 더 많은 위험을 감수하지 않고도 쉽게 "승리"할 수 있습니다.

- 다른 지분 자산 클래스의 10%만 추가하면 장기 수익이 향상될 수 있습니다.

- 0.1% 더 많은 수익이 발생하더라도 장기간에 걸쳐 삶이 바뀔 수 있습니다.

- 더 많은 위험 자산 클래스를 추가하면 위험을 크게 줄일 수 있습니다.

- 지분 자산군의 다각화는 개별 주식의 다각화만큼 중요합니다.

- 리밸런싱은 더 높은 수익이 아니라 위험을 제한하는 것입니다.

- 포트폴리오에 30%를 추가하든 50%를 추가하든 국제 주식을 추가하면 장기 수익률에 의미 있는 영향을 미칠 수 있습니다.

- 과거에는 위험이 없었습니다. 우리는 항상 우리가 무엇을 했어야 하는지 알고 있습니다.

- UBH 포트폴리오는 최고의 수익을 얻도록 설계되지 않았지만 실질적으로 더 많은 위험 없이 S&P 500보다 더 나은 수익을 얻을 수 있도록 설계되었습니다.

끝으로 자산 분배는 꾸준한 투자를 바탕으로 확실한 수익을 낼 수 있는 구조를 추구 하고 있어

지속적인 투자와 저축형태에 가까운 것으로 봐야되다.

꾸준하게 지속적인 투자를 해야 성과를 낼 수 있기 때문에 이 부분에 대해 생각을 해야된다.

'경제 지표&용어들' 카테고리의 다른 글

| Sector Rotation - 경기 사이클에 따른 투자 방법 (2) | 2022.10.20 |

|---|---|

| 대한 민국은 혁신 국가로 몇 위일까? (1) | 2022.10.12 |

| OPEC은 무엇일까? (0) | 2022.10.06 |

| 2023년 FOMC 일정 및 보도 자료 보는곳 (1) | 2022.10.05 |

| CPI (Consumer Price Index)에 대해 알아보자 !! (0) | 2022.09.28 |